Fie că este vorba despre România sau oricare alt stat, fiscalitatea atrage, alături de costurile explicite, şi o serie de costuri implicite. Acestea sunt direct proporţionale cu suma complexităţii structurii taxării şi impozitării, la care se adaugă incertitudinea asociată schimbărilor de politică fiscală, dar şi costuri ascunse, dificil de cuantificat, rezultate din diverse măsuri adoptate.

Partea vizibilă a poverii fiscale

Dacă avem în vedere partea vizibilă a fiscalităţii, atunci putem contabiliza costul acesteia la aproximativ 31% din PIB, cât au reprezentat încasările la buget în 2009 (conform Bugetului Total Consolidat, publicat de Ministerul Finanţelor), cu menţiunea că acestea includ pe lângă taxe şi impozite şi taxe parafiscale, donaţii şi sume provenite de la UE. Deşi în 2010 (un an cu o contracţie economică de 1,3% conform Institutului Naţional de Statistică) veniturile încasate la buget au fost cu 7,2% mai mari faţă de anul precedent, acestea sunt exprimate la valoarea nominală şi nu la cea reală, ajustată la inflaţie. Creşterea încasărilor s-a înregistrat la taxa pe valoare adăugată (+14,3%), accize (+11,5%) şi venituri nefiscale (+18,5%), în timp ce încasările din impozitul pe venit, impozitul pe profit şi contribuţiile la asigurări sociale au scăzut. Altfel, deficitul bugetar a fost cu dificultate menţinut sub limita de 6,8% stabilită în acordul cu FMI, situându-se la 6,5%. Acest lucru s-a realizat în mare parte cu ajutorul reducerii salariilor bugetarilor cu 25% sau a cheltuielilor aferente sistemului de pensii, respectiv depensionarea celor care au beneficiat ilegal de pensie de invaliditate şi coborârea gradului de invaliditate pentru alţi aproape 6.000 de pensionari, dar şi prin neindexarea pensiilor cu rata inflaţiei.

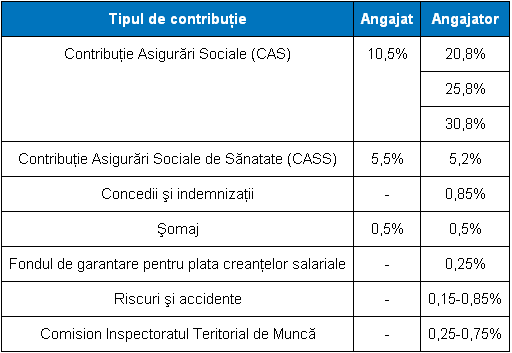

Tabelul alăturat prezintă nivelul actual al contribuţiilor în România, partea vizibilă a fiscalităţii. La aceste costuri se adaugă şi cota unică de 16% pentru venitul din salarii, respectiv impozitul pe profit.

Taxele şi impozitele (acele taxe pentru care nu există obligaţia prestării unui serviciu public direct şi imediat) pot fi clasificate ca fiind directe, respectiv plătite direct statului de către contribuabil sau indirecte, daca sunt colectate prin intermediari. În acest sens, contribuţiile sociale, impozitul pe venit şi pe profit, taxele pe proprietate, şi altele, intră în categoria taxelor directe. În ceea ce priveşte taxele indirecte, nu doar TVA a fost majorată în 2010, ci şi taxele vamale pentru importul de maşini şi accizele, acestea continuând trendul crescător din 2009, în conformitate cu normele UE.

Povara nevăzută a politicii fiscale

Conform Institutului Naţional de Statistică (INS), contribuţiile sociale şi impozitele suportate de angajat şi angajator au însumat în 2009 printre cel mai ridicat nivel din UE, respectiv 43% din costul cu forţa de muncă asupra angajaţilor şi angajatorilor. Povara fiscală reală include însă, pe lângă sumele prelevate şi costurile create de mecanismul birocratic greoi, incertitudinea privind îndeplinirea obligaţiilor de către stat (de exemplu rambursările) şi cea privind politicile viitoare.

Incertitudinea politicii fiscale este un cost mai puţin vizibil şi mai greu cuantificabil, însă el face dificilă sarcina antreprenorilor de a dezvolta planuri pe termen mediu şi lung, reducând nu doar randamentul firmelor existente, ci şi interesul potenţialilor investitori români sau străini.

Amorţită de o lungă periodă de recesiune şi aflată sub presiunea FMI, România a trebuit să facă faţă unor modificări de politică fiscală survenite brusc, precum OUG 58/2010, prin care s-a urmărit extinderea bazei de impozitare pentru a creşte veniturile bugetare pe anul precedent. Mai întai au fost ameninţaţi pensionarii cu reducerea pensiilor, apoi s-a anunţat majorarea cotei TVA, de la 19% la 24%.

Discuţia despre efectul mai puţin transparent al taxelor asupra asupra economiei ne trimite în mai 2009, la impozitul minim, programat să dispară cel târziu în iulie 2010. Acesta a făcut ravagii pe piaţa deja sensibilă în faţa crizei financiare (175.000 firme şi-au suspendat activitatea în 2009 şi în prima jumate din 2010, conform datelor înregistrate la Registrul Comerţului), fiind desfiinţat abia la 1 octombrie.

Creat cu scopul declarat de a reduce evaziunea fiscală, este posibil ca impozitul minim să fi condus chiar la creşterea sa. Astfel, dacă înainte nu erau declarate veniturile reale înregistrate de anumite firme, acum parte dintre aceste firme, dar şi altele, au intrat în întregime în zona economiei subterane. Ceea ce se vede sunt încasările de 780 milioane lei din 2009 şi obligaţiile firmelor de aproape 1 miliard lei pentru primul semestru din 2010. Costurile nevăzute sunt însă reprezentate de suma care ar fi fost colectată oricum din impozitul pe profit, numărul firmelor care ar fi rămas pe piaţă şi al angajaţilor care nu ar fi intrat în şomaj ca urmare a suspendării activităţii a mii de firme şi a dizolvării altora. Persoanele intrate în şomaj nu numai că nu mai contribuie la veniturile de stat, dar pun şi presiune pe bugetul asigurărilor sociale. Desigur, nici modificarea de la începutul anului trecut privind sistemul de impozitare a microîntreprinderilor, de la un impozit pe venit de 3%, la un impozit pe profit de 16%, nu a avut un impact pozitiv asupra activităţii economice. În prezent, printr-o nouă „modificare a schimbării” s-a decis revenirea la vechea cotă de 3%.

Tonul schimbării a continuat să ameninţe şi cota unică, deşi aceasta a adus per total încasări mai mari la buget, comparativ cu cele anterioare introducerii sale în 2005, din impozitul pe salarii şi venit; chiar şi în 2009, un an marcat de criza economică, încasările au înregistrat o creştere faţă de anii precedenţi, situandu-se la 3,7% din PIB. Deşi Senatul a aprobat, pe 5 octombrie 2010, proiectul de lege privind modificarea cotei unice de la 16%, la 10%, Guvernul nu a susţinut iniţiativa, acesta elaborând strategia fiscal-bugetară şi bugetul pentru 2011, pe baza cotei de 16%.

O alta dovadă de incoerenţă şi impredictibilitate o constituie evoluţia contribuţiilor sociale. Se ştie că nivelul contribuţiei datorate de angajat destinate pilonului II de pensii (pensiile private obligatorii) era programat să ajungă din 2010 la 3%, dar abia de la 1 ianuarie 2011 cota a ajuns la acest nivel. Nu numai că nu s-a respectat schema anterior stabilită, dar întreaga contribuţie la pilonul II a fost ameninţată în primăvara lui 2010 cu renaţionalizarea. Situaţia a fost cauzată de condiţia precară a fondului de pensii de stat, fapt deloc surprinzător dat fiind raportul salariat-pensionar, creşterea şomajului şi descurajarea muncii prin nivelul ridicat al fiscalităţii. Situaţia alarmantă din sistemul de sănătate este şi ea rezultatul aceloraşi factori, contribuabilii CASS trebuind să acopere costurile aferente tuturor beneficiarilor de servicii medicale publice (conform INS, între populaţia inactivă şi cea ocupată fiind un raport de dependenţă de 1402‰).

Toate aceste modificări şi schimbări ale modificărilor nu au făcut decât să crească incertitudinea din piaţă şi să împovăreze investitorii. Conform BNR, în primele 10 luni ale anului 2010, investiţiile străine directe (ISD) scăzuseră cu 26% faţă de aceeaşi perioadă din 2009.

O atenţie deosebită o merita ideea, reluată de nenumărate ori, privind prezentarea taxării progresive ca fiind benefică economiei. Este o idee cel puţin îndoielnică. Chiar dacă aceasta ar fi însoţită şi de o reducere a presiunii fiscale medii, faptul că antreprenorii vor căuta să se încadreze într-o categorie de impozitare mai avantajoasă va afecta negativ dimensiunea firmelor, investiţiile şi pe cei ale căror locuri de muncă ar depinde tocmai de acele investiţii. În orice caz, preocuparea socială faţă de persoanele cu venituri reduse nu poate fi folosită drept argument. Autorităţile au demonstrat cât de mult îi preocupă persoanele cu venituri reduse atunci când au stabilit noua cotă TVA – cea mai mare din EU-27 dupa Suedia şi Danemarca sau impozitarea tichetelor de masă, de creşă şi de vacanţă.

Dacă dorim rezultate pe termen lung, este nevoie atât de simplificarea şi stabilizarea sistemului fiscal cât şi de creşterea previzibilităţii sale. O reformă fiscală eficientă ar trebui să aibe în vedere blocarea creşterii presiunii fiscale medii şi reducerea sa procentuală treptată, redând în acest mod cetăţeanului responsabilitatea asupra modului în care sunt cheltuiţi banii săi şi asupra destinaţiei acestor bani. Este important însă ca în procesul de reformă să nu se ajungă la un simplu transfer al obligativităţii contribuţiilor fiscale către alte entităţi ce nu sunt alese de cetăţean ci îi sunt impuse ca rezultat al unor întelegeri între stat şi diverse instituţii financiare. Fiecare persoană trebuie să poată alege nu doar administratorul resurselor sale, ci şi forma contribuţiei, de la un simplu depozit bancar până la contribuţii la diferite fonduri private şi alte investiţii diversificate, mai mult sau mai puţin complexe.

Acesta este primul articol din seria „Costul Statului”, un proiect al Centrului de Analiza si Dezvoltare Instituţională (CADI) în parteneriat cu Societatea pentru Libertate Individuală (SoLib), coordonat de Ionuţ Sterpan şi Andrada Busuioc. Seria cuprinde 12 analize dedicate câte unui tip de cost impus de maşinăria statului.

e nevoie sa nu se mai fure atat din fondurile statului.

Consider că e nevoie ca statul să nu mai fure atât din fondurile cetăţeanului, prin taxe şi impozite. Deoarece contribuabilul care munceşte şi câştigă respectivii bani este proprietarul legitim al acelor fonduri, nu statul care vine şi stabileşte în mod arbitrar să îţi ia o sumă de bani din cât ai câştigat tu.